Het zal u als lezer wellicht niet ontgaan zijn dat de aandelenkoersen op de internationale beurzen momenteel hoge toppen scheren en er sedert de kleine beursdip in maart 2020 heel wat particuliere beleggers op de beurstrein zijn gesprongen. Misschien bent u één van de gelukkigen onder hen en heeft u ondertussen ook wat dividenden mogen ontvangen van die beursgenoteerde aandelen. Weet dan dat u uw rendement nog wat verder kan opkrikken via uw aangifte personenbelasting …

Belastingvrijstelling voor dividenden

Sedert inkomstenjaar 2018 geldt een nieuwe belastingvrijstelling voor dividenden. Die vrijstelling bedraagt voor inkomstenjaar 2020 € 800,00 wat er op neerkomt dat u de ingehouden Belgische roerende voorheffing tot een bedrag van maximaal € 240,00 kan terugvorderen. Bent u gehuwd of wettelijk samenwonend en dient u met uw partner een gezamenlijke aangifte personenbelasting in, dan loopt het voordeel dus op tot maximaal € 480,00.

Niet alle ontvangen dividenden komen echter in aanmerking. Zo zijn alvast uitgesloten van dit belastingvoordeel, dividenden ontvangen van:

- Beveks en Sicavs

- Beleggingsfondsen

- Juridische constructies (stichtingen, trusts, …)

- Trackers

- …

De volgende in de praktijk vaak voorkomende dividenden komen alvast wel in aanmerking:

- Dividenden van Belgische of buitenlandse beursgenoteerde aandelen

- Dividenden van coöperatieve vennootschappen (bijvoorbeeld Alterfin, CrelanCo, Argen-Co, CERA, …)

- Dividenden van uw eigen vennootschap(pen) waarin u in persoonlijke naam aandeelhouder bent

In de praktijk moet u twee bedragen kennen. Het eerste is het bedrag aan brutodividenden dat u vorig jaar heeft ontvangen om te verifiëren of u al of niet het plafond van € 800,00 overschrijdt. Het tweede is het bedrag aan roerende voorheffing dat werd ingehouden. Dit laatste moet u immers aangeven. In principe bedraagt de ingehouden roerende voorheffing 30%. Maar er zijn uitzonderingen. In bepaalde gevallen wordt er maar 20%, 17%, 15%, 10% of zelfs 5% roerende voorheffing ingehouden. Uiteraard neemt u bij voorkeur de dividenden in aanmerking waarop de hoogste belasting werd ingehouden.

Niet alle banken of beursvennootschappen bezorgen een jaaroverzicht van de ontvangen dividenden waardoor u mogelijks zal moeten grasduinen in uw uittreksels op zoek naar de borderellen waaruit het brutobedrag en de ingehouden roerende voorheffing blijkt teneinde alles mooi in kaart te kunnen brengen. Van erkende coöperatieve vennootschappen zal u als vennoot vaak een uittreksel in uw mailbox of brievenbus ontvangen. Voor dividenden van uw eigen vennootschap kan u zich in eerste instantie baseren op de notulen waaruit de dividenduitkering blijkt en de daaropvolgende aangifte roerende voorheffing.

Buitenlandse dividenden

Wanneer u dividenden ontvangt van buitenlandse aandelen, dan wordt het al iets ingewikkelder. Hier moeten we immers een onderscheid maken of de aandelen werden geïnd via een Belgische of buitenlandse effectenrekening.

Buitenlandse roerende inkomsten die NIET onderworpen werden aan de Belgische roerende voorheffing – en aldus werden geïnd via een buitenlandse effectenrekening – zijn in principe onderworpen aan het hoogste tarief van 30%. Dankzij de vrijstelling op dividenden moet u de eerste schijf tot € 800,00 niet opnemen in uw aangifte personenbelasting. Het bedrag daarboven moet u wel verplicht aangeven.

Bij buitenlandse dividenden die WEL worden geïnd via een Belgische effectenrekening wordt de roerende voorheffing ingehouden door de financiële tussenpersoon (lees: uw bank of beursvennootschap) waardoor u niet meer verplicht bent om die ontvangen dividenden aan te geven. De buitenlandse bronheffing kan u in principe niet recupereren (zie echter verder in dit artikel wat betreft ontvangen Franse dividenden).

Voorbeeld

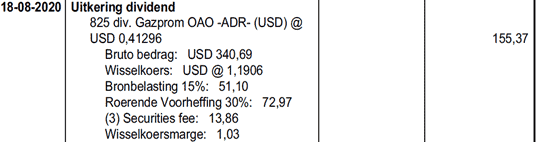

Camillia ontving op 18 augustus 2020 een dividend van het Russische beursgenoteerde aandeel Gazprom. Uit het borderel van de beursvennootschap halen we de volgende informatie.

De Belgische roerende voorheffing van 30% wordt berekend na inhouding van de buitenlandse bronheffing van 15%. Deze laatste kunnen we niet verrekenen. Camillia zal in haar aangifte het bedrag van € 72,97 opnemen in code 1437-18. Het brutobedrag van € 243,23 ((USD 340,69 – USD 51,10)/1,1906) moet niet worden aangegeven maar telt wel mee voor het bepalen van het grensbedrag van € 800,00.

Franse dividenden: een geval apart

Op dividenden van Franse aandelen wordt op basis van het dubbelbelastingverdrag tussen België en Frankrijk in eerste instantie een bronheffing van 12,80% ingehouden door de Franse overheid. Op dat saldo houdt ons vadertje Staat nog eens 30% Belgische roerende voorheffing in. Uitgaande van een bruto-dividend van € 100,00 houdt u als Belgische belegger finaal bijgevolg € 61,04 over. De totale ingehouden voorheffing bedraagt aldus € 38,96, zijnde € 12,80 Franse bronbelasting en € 26,16 Belgische roerende voorheffing. In het dubbelbelastingverdrag tussen België en Frankrijk dat in 1964 werd afgesloten, werd afgesproken om die dubbele heffing te vermijden. Concreet werd beslist dat in dergelijk geval de Belgische belegger een forfaitair gedeelte van de buitenlandse belasting (FBB) zou mogen verrekenen met de Belgische roerende voorheffing. Dat FBB bedraagt op basis van het voormelde dubbelbelastingverdrag minimaal 15% van het nettobedrag van het ontvangen bedrag na inhouding van de Franse bronheffing en vóór inhouding van de Belgische roerende voorheffing.

De verrekening van dat FBB werd voor particuliere beleggers echter afgeschaft in 1988 . Maar een paar dapperen onder hen waren hier niet mee akkoord en trokken naar de rechtbank. Uiteindelijk haalden zij hun slag thuis voor het Hof van Cassatie. Het goede nieuws is nu dat de Belgische fiscus zich neerlegt bij deze rechtspraak en beleggers in Franse aandelen dus deze ingehouden Franse bronheffing via hun aangifte kunnen recupereren.

U zal finaal een nettodividend van € 74,12 overhouden. De belastingadministratie zal immers op de belasting van 30%, het FBB verrekenen van € 13,08 (€ 87,20 x 15%) via het aanslagbiljet.

Franse dividenden ontvangen op een Belgische effectenrekening

Als belegger ontving u in 2020 € 100,00 aan Franse dividenden. In Frankrijk werd hierop 12,80% bronheffing ingehouden. Op het saldo van € 87,20 werd door de Belgische financiële instelling nog eens 30% roerende voorheffing ingehouden. Op de beleggingsrekening werd aldus een nettobedrag geïnd van € 61,04.

U zal finaal een netto-dividend van € 74,12 overhouden. De belastingadministratie zal immers op de belasting van 30%, het FBB verrekenen van € 13,08 (€ 87,20 x 15%) via het aanslagbiljet.

Wij raden u echter aan om uw aanslagbiljet grondig na te kijken om na te gaan of die verrekening van het FBB wel effectief is gebeurd. In de huidige berekeningspakketten voor de personenbelasting en in Tax On Web is dit immers (nog) niet voorzien. Indien wij bij Warfid uw aangifte personenbelasting indienen, dan doen wij dit uiteraard in uw plaats op voorwaarde dat u ons tijdig een overzicht bezorgt van de door uw ontvangen dividenden.

Wie als particulier dividenden van Belgische of buitenlandse vennootschap geniet, kan zijn of haar rendement verhogen door de ingehouden roerende voorheffing op te nemen in de aangifte personenbelasting. Voor dividenden van Franse oorsprong kan u de Belgische belasting van 30% zelfs halveren tot de helft door de verrekening van het FBB ingevolge toepassing van het dubbelbelastingverdrag tussen België en Frankrijk. Dit heeft zelfs tot gevolg dat u netto meer overhoudt (74,12%) van uw Franse dividenden dan van uw Belgische (70%). Alvorens uw zoektocht naar interessante Franse dividendaandelen te beginnen, wensen wij echter uw enthousiasme wat te temperen. Er zal immers binnenkort (wellicht in 2022 of 2023) een nieuw dubbelbelastingverdrag tussen België en Frankrijk in werking treden waarin het recht op verrekening van het FBB werd geschrapt. Hierdoor is de benaming “dubbelbelastingverdrag” dus weer helemaal op zijn plaats …