Bij een bespreking met ons cliënteel krijgen we vaak de vraag waar de ondernemer diens overtollige liquiditeiten of die van zijn of haar vennootschap heden ten dage in kan beleggen of investeren.

Geen eenvoudige vraag omdat we momenteel in een uitzonderlijke financiële en economische omgeving vertoeven. President Trump die een handelsoorlog ontketent, de Europese Centrale Bank die haar inkoopprogramma van obligaties zal stopzetten na jarenlange geldcreatie, Italië dat openlijk ten strijde trekt tegen de EU en weigert haar begroting op orde te stellen, moeizame Brexit-onderhandelingen, de aandelenbeurzen die stilaan stoom beginnen af te laten na een jarenlange stijging van de koersen, …

Niettemin zijn er nog een aantal minder bekende maar toch wel (zeer) interessante beleggings- en investeringsopportuniteiten waar u uw voordeel mee kunt doen … In deze bijdrage focussen we ons op de mogelijkheden voor uw vennootschap.

Opportuniteiten voor uw vennootschap anno 2018

Onderstaande investeringsopportuniteiten zijn enkel weggelegd voor uw vennootschap. Heeft deze zelf geen overschot aan liquiditeiten maar uzelf wel, dan zou u ervoor kunnen opteren om dat spaargeld over te hevelen naar uw vennootschap. U geeft dan als het ware een lening aan uw eigen vennootschap waarop u bovendien nog een mooie rentevergoeding kan opstrijken.

Tax Shelter in audiovisuele werken en podiumkunsten

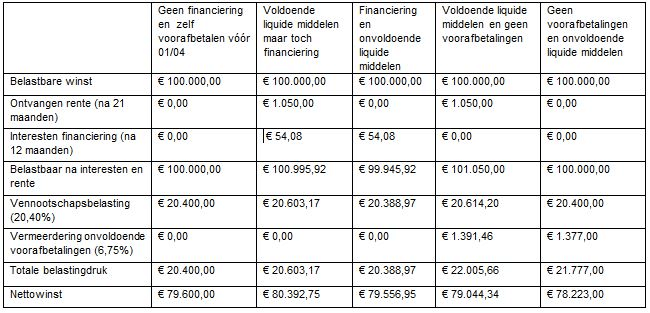

Ondanks het feit dat de initiële storting aan de Tax Shelter-maatschappij niet wordt terugbetaald, behaalt uw vennootschap toch een mooi rendement hetwelk op de volgende wijze tot stand komt:

- fiscale vrijstelling van 356% (aanslagjaar 2019) op het geïnvesteerde bedrag hetwelk een belastingbesparing oplevert aan het toepasselijke tarief in de vennootschapsbelasting (in principe 29,58%),

- een bijkomende vergoeding – waarvan de maximumrente gelijk is aan het gemiddelde van de EURIBOR-rente op 12 maanden van de laatste dag van elke maand van de 6 maanden die voorafgaan aan de betaling, verhoogd met 450 basispunten – voor de periode verstreken tussen datum van betaling en het ogenblik waarop het vereiste Tax Shelter-attest (zie hierna) wordt afgeleverd, maar met een maximum van 18 maanden.

We kunnen het Tax Shelter-mechanisme visueel als volgt voorstellen:

In bovenstaande situatie levert een investering in Tax Shelter een globaal nettorendement voor uw vennootschap op van ongeveer 9,86%, gespreid over een termijn van 18 maanden, dus pakweg een mooie 6,5% à 7% op jaarbasis. Vergeleken met het huidige rendement op een spaarrekening of bijvoorbeeld een belegging in een Tak-26 is dat een wereld van verschil!

Let wel: rendement in deze context betekent eigenlijk niets anders dan “minder weggegooid geld”. Uw vennootschap verkrijgt als het ware een korting op haar belastingen en u sponsort, “au fond perdu” de Belgische filmwereld in plaats van de Belgische Schatkist…

Jammer genoeg gaat deze fiscale vlieger niet langer op wanneer uw vennootschap kan genieten van het verlaagd tarief van 20% op de eerste € 100.000,00: het rendement van een Tax Shelter-investering wordt dan zelfs negatief! Ook moeten we erop wijzen dat een investering vanaf pakweg € 10.000,00 economisch zinvol is en dan moet je dus al winsten vóór belastingen van +/- € 100.000,00 hebben, dus geen spek voor ieders bek…

Waar zitten de valkuilen?

Zo wordt de definitieve vrijstelling van een deel van de winst van de vennootschap gekoppeld aan een attest dat door de FOD Financiën dient te worden afgeleverd. Indien uit dit attest blijkt dat er een neerwaartse correctie dient te gebeuren van de voorlopige vrijstelling, dan betekent dit dat een deel of het geheel van de voorlopige vrijstelling alsnog aan de vennootschapsbelasting zal worden onderworpen wat als gevolg heeft dat het rendement nihil of zelfs negatief wordt. Om die redenen raden wij onze cliënten aan om enkel in zee te gaan met de grotere spelers op de Tax Shelter-markt.

Wat kost dat?

Aan deze vorm van investering is geen enkele bijkomende kost verbonden, behalve de boekhoudkundige en administratieve opvolging, uiteraard.

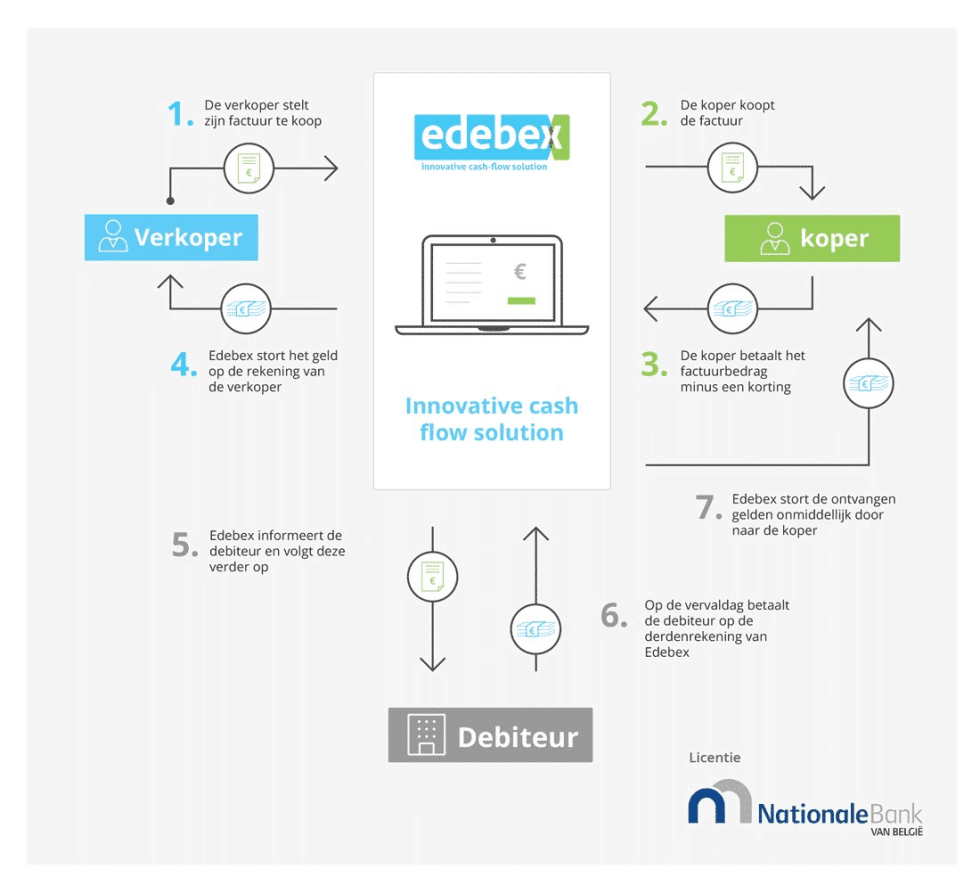

Aankoop van handelsvorderingen via Edebex

Edebex is een online marktplaats die ondernemingen toelaat om hun liquiditeiten te optimaliseren via de verkoop van hun openstaande klantenfacturen aan investeerders. Die verkrijgen een korting op de factuurwaarde en realiseren hierdoor een mooi rendement op hun investering. Hieronder ziet u in schematische vorm hoe het systeem precies in elkaar zit.

Het grootste risico dat de investeerder loopt, is dat de debiteur de factuur van de verkoper weigert te betalen op vervaldag. Het goede nieuws is dat dit risico voor 70% of 90% wordt afgedekt door een beursgenoteerde kredietverzekeringsmaatschappij. Uw vennootschap kan dus in het slechtste geval 30% of 10% van het aankoopbedrag verliezen. Uit zeer goede bron en uit eigen ervaring weten we dat de schaderatio echter zeer miniem is, wat echter geen garantie is voor de toekomst! Bovendien worden de aangeboden facturen/debiteuren via het platform vooraf grondig gescreend om het risico op wanbetaling tot een minimum te herleiden. Maar vroeg of laat hebt u prijs en dat is nu eenmaal “part of the game”.

Het grootste risico dat de investeerder loopt, is dat de debiteur de factuur van de verkoper weigert te betalen op vervaldag. Het goede nieuws is dat dit risico voor 70% of 90% wordt afgedekt door een beursgenoteerde kredietverzekeringsmaatschappij. Uw vennootschap kan dus in het slechtste geval 30% of 10% van het aankoopbedrag verliezen. Uit zeer goede bron en uit eigen ervaring weten we dat de schaderatio echter zeer miniem is, wat echter geen garantie is voor de toekomst! Bovendien worden de aangeboden facturen/debiteuren via het platform vooraf grondig gescreend om het risico op wanbetaling tot een minimum te herleiden. Maar vroeg of laat hebt u prijs en dat is nu eenmaal “part of the game”.

Wat kost dat en wat brengt het op?

Als investeerder dient u een jaarlijks lidgeld van € 150,00 exclusief BTW te betalen. Verder zijn er geen kosten verbonden aan het lidmaatschap of de aankoop van de facturen. In de praktijk zal een dergelijke vorm van investeren uw vennootschap een gemiddeld jaarlijks brutorendement opleveren van +/- 5% à 8% naargelang u voornamelijk facturen aankoopt met een 90%- of 70% dekking. Uiteraard moet het ook administratief en boekhoudkundig verwerkt worden, maar zo erg is dat allemaal niet.

Beleggen in beursgenoteerde aandelen via een DBI-bevek

Een DBI-bevek combineert het beste van twee werelden voor de belegger die tuk is op beursgenoteerde aandelen. De meerwaarden en ontvangen dividenden worden in principe immers vrijgesteld van vennootschapsbelasting.

Sedert begin 2018 biedt dit een aanzienlijk voordeel ten opzichte van “gewone” beveks of individuele aandelen. De gerealiseerde meerwaarden en ontvangen dividenden op/van dergelijke effecten worden in beginsel immers volledig onderworpen aan de vennootschapsbelasting.

Wellicht biedt ook uw bank of beursvennootschap een dergelijke DBI-bevek aan. Maar toom uzelf even in voordat u onmiddellijk opdracht geeft aan uw bankier om zo’n DBI-bevek aan te kopen. Kijk ook eens kritisch naar de samenstelling van de aandelenportefeuille, de aangerekende beheerskosten, de kwaliteit van het fondsenhuis, … Het is immers de bedoeling dat u(w)(vennootschap) er rijker van wordt en niet uw bankier. Verlies ook niet uit het oog dat uw bevek fors in waarde kan dalen bij storm op de beurzen.

Aangezien DBI-beveks uitsluitend beleggen in individuele aandelen vormt dit dus het grootste risico of … opportuniteit. Heden ten dage zouden we eerder zeggen dat we in een risicofase zitten omdat de kans dat de beurzen de komende maanden dalen – naar onze mening – veel groter is dan de kans dat ze zullen stijgen. Niemand kan immers ontkennen dat er onweerswolken aan de horizon verschijnen (zie intro) met als gevolg dat er misschien een grote beurscorrectie zit aan te komen. Maar eens die daling een feit, kan een dergelijke belegging u(w)(vennootschap) een fortuin opleveren aangezien aandelen op de lange termijn een gemiddeld rendement zouden moeten opleveren tussen 7% à 10% op jaarbasis.

Een belangrijke tip: omdat niemand de beurskoersen exact kan voorspellen en de aandelenbeurzen op lange termijn in golven bewegen, kan u uw potentiële verliezen minimaliseren of vermijden door maandelijks een vast bedrag te beleggen in een dergelijke bevek. U koopt dan zowel deelbewijzen bij stijgende als dalende beurskoersen waardoor u tot lagere gemiddelde aankoopkoersen komt. Studies hebben uitgewezen dat u hierdoor op (zeer) lange termijn een extra rendement van meer dan 1% realiseert.

Investeren in nieuwe magazijnen – kantoren – industriegebouwen of parkings

Investeren in bedrijfsvastgoed is niet voor iedereen weggelegd. Maar wie zich hierin wat verdiept en de vastgoedmarkt afspeurt, kan soms wel interessante deals sluiten. Wie vandaag bedrijfsvastgoed wenst aan te kopen om te verhuren, adviseren we om vooral uit te kijken naar nieuw opgerichte gebouwen.

Deze leveren immers twee niet te versmaden voordelen op:

- Aftrek BTW: vanaf 1 januari 2019 wordt het mogelijk om bedrijfsvastgoed te verhuren met BTW wat als groot voordeel oplevert dat u de 21% betaalde BTW bij aankoop volledig in aftrek kan brengen;

- De investering in een nieuw bedrijfspand – op voorwaarde dat het wordt verhuurd aan een onderneming die het uitsluitend voor haar bedrijfsactiviteit(en) gebruikt – levert een eenmalige investeringsaftrek op van 20% dewelke onmiddellijk resulteert in een daling van de te betalen vennootschapsbelasting door uw vennootschap.

Beide voordelen zorgen voor een gamechanger. Maar u moet er als de kippen bij zijn omdat de verhoogde investeringsaftrek van 20% slechts van toepassing is tot eind 2019.

Wie bij de pinken is, over een mooie spaarpot beschikt in de vennootschap, wat tijd wil steken in de optimalisatie van diens liquiditeiten, een berekend risico wenst te nemen en vooral veel geduld heeft, kan op termijn mooie beleggingsrendementen realiseren via zijn of haar vennootschap. U hoeft daarvoor niet Warren Buffet te heten of Boël als achternaam te hebben …

Auteur: Bart Vermoesen